数字が苦手な経営者でも意思決定の質を高められる理由

「数字が苦手だから、経営判断に自信が持てない」──でも、最初から難しい財務指標を学ぶ必要はありません

ある製造業の社長T氏(48歳)は、私にこう打ち明けました。

「川森さん、正直に言います。私は数字が苦手なんです。学生時代も算数は赤点ギリギリ。経理が持ってくる月次決算の数字を見ても、ROEだのROAだの、専門用語が分からない。また、簿記や会計の勉強をしたこともない。だから、いつも数字を見てもどうせわからないだろうと諦めてしまいます。」

T氏の会社は、年商3億円。従業員20名の中堅企業です。

「設備投資をすべきか」「新規事業に参入すべきか」「人を増やすべきか」──そんな判断を迫られるたびに、T氏は立ち止まってしまいます。

なぜでしょうか?

「簿記や会計を勉強したことがなく、難しい財務指標を理解できないから、判断できない」と思っているからです。

でも、私はT氏にこう伝えました。

「T社長、それらは今すぐ覚える必要はありません。それよりも大切なことがあります」

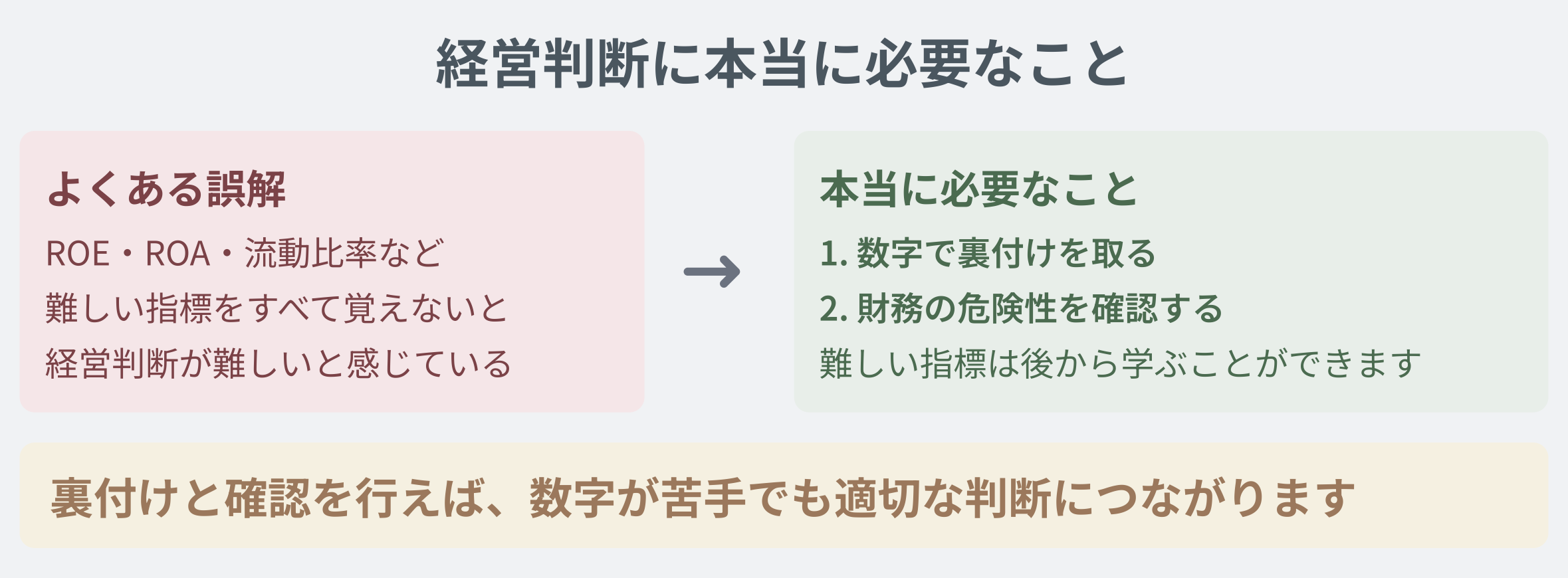

**大切なこと──それは、判断する前に必ず『数字で裏付けを取る』『財務の危険性がないか確認する』ことです。**

私が中小企業の経営支援に携わってきて確信したこと──それは、**難しい財務指標の勉強は後回しでいい。でも、数字の裏付けと危険性の確認は絶対に必要だ**ということです。

数字が苦手でも、この2つを押さえれば、優れた経営判断ができるようになります。

今回は、なぜ数字が苦手でも意思決定の質を高められるのか、その理由と具体的な方法をお伝えします。

誤解を解く:「財務=難しい指標の勉強」ではない

よくある誤解:ROEやROAを覚えないと経営判断できない?

多くの経営者が、「財務を理解するには、ROE(自己資本利益率)、ROA(総資産利益率)、流動比率、固定比率……こうした専門用語を全部覚えないといけない」と思っています。

でも、これは誤解です。

**最初からこれらの指標を覚える必要はありません。**

なぜなら、こうした指標は「経営状態を分析するツール」であり、「経営判断をするための最低条件」ではないからです。

では、経営判断をするために本当に必要なことは何でしょうか?

本当に必要なこと:数字で「裏付けを取る」「危険性を確認する」

経営判断をする際に、本当に必要なことは2つです。

**【1つ目】判断の前に、必ず数字で裏付けを取る**

例えば、「新規事業に参入すべきか?」という判断をするとき。

数字なしの判断:「なんとなく良さそうだから、やってみよう」

数字で裏付けた判断:「初期投資500万円。月間売上見込み100万円、粗利率40%。つまり月間粗利40万円。固定費30万円を差し引いて、月間10万円の利益。投資回収は約4年。この数字なら、やる価値がある」

このように、**判断の前に必ず数字で裏付けを取ることで、感覚だけの判断から脱却できます。**

**【2つ目】財務の危険性がないか確認する**

例えば、「1,000万円の設備投資をすべきか?」という判断をするとき。

危険性を確認しない判断:「投資回収3年だから、やろう」

危険性を確認した判断:「投資回収3年は魅力的。でも、手元のキャッシュは1,500万円。投資後の手元資金は500万円。これで3ヶ月の運転資金は大丈夫か? 万が一、売上が落ちたら資金繰りが回らなくなるリスクはないか?」

このように、**投資判断の前に、必ず「財務の危険性」を確認することで、リスクを回避できます。**

この2つさえ押さえれば、ROEやROAといった難しい指標を覚えていなくても、優れた経営判断ができるのです。

実例:数字が苦手でも優れた判断をしたS社長の物語

背景:数字が苦手で、判断に自信が持てなかった

小売業S社の社長(52歳)は、数字が苦手でした。

経理担当者が持ってくる月次決算書を見ても、「売上」「利益」「現預金」の3つしか見ていませんでした。

財務指標は、全く理解できませんでした。

でも、S社長は「数字が苦手だから、経営判断を先延ばしにする」ことはしませんでした。

代わりに、こんなルールを作りました。

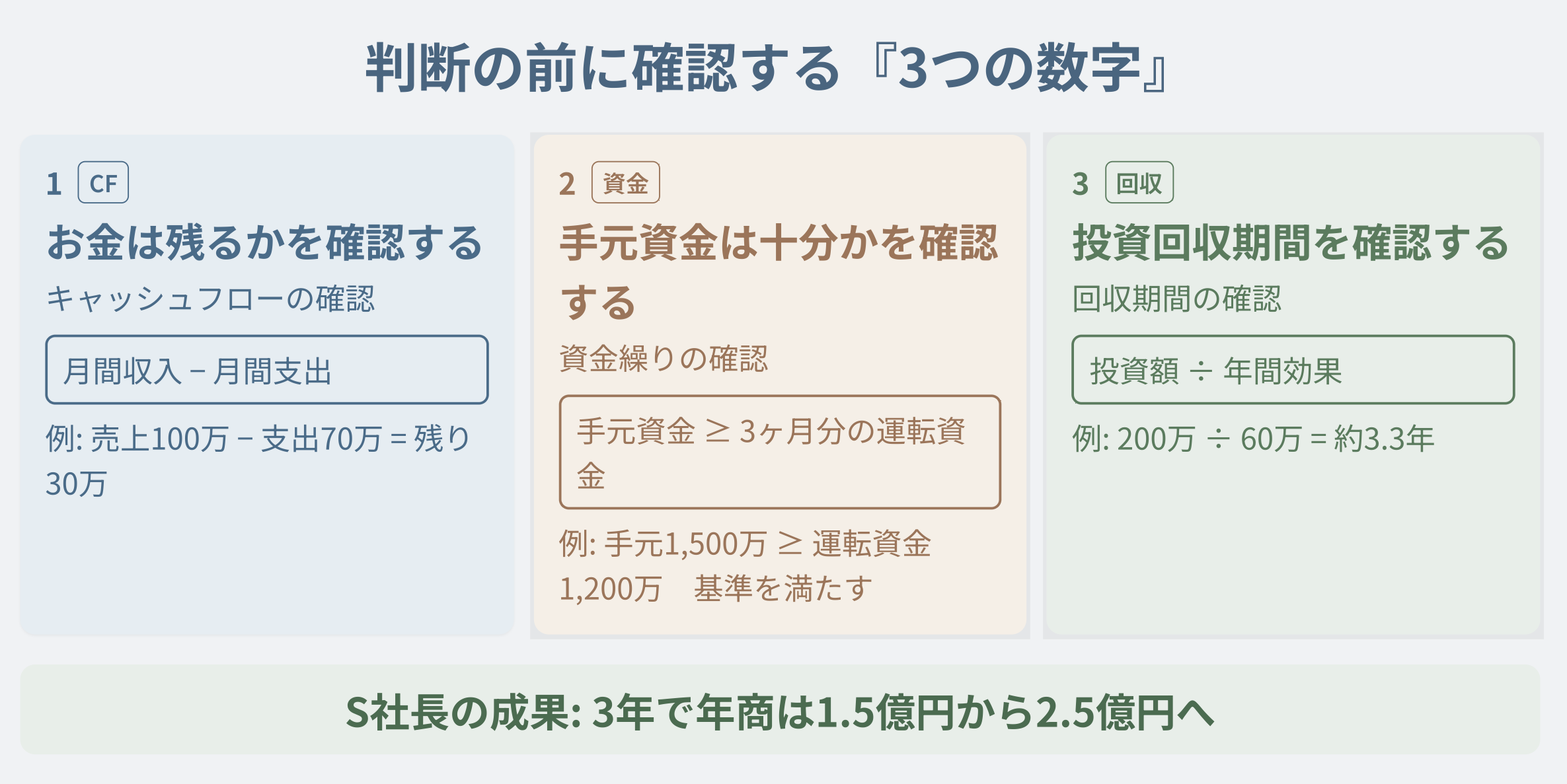

S社長のルール:判断の前に必ず「3つの数字」で確認する

S社長は、経営判断をする前に、必ず以下の3つの数字を確認するルールを作りました。

**【確認1】お金は残るか?(キャッシュフローの確認)**

「この投資をした場合、毎月いくらお金が残るか?」を確認します。

例:新店舗出店の判断

→ 月間売上見込み300万円、仕入れ180万円、人件費60万円、家賃30万円

→ 残るお金:30万円/月

→ 判断:「毎月30万円残るなら、出店しよう」

**【確認2】手元のお金は大丈夫か?(資金繰りの確認)**

「この投資をした後、手元に十分なお金が残るか?」を確認します。

例:内装工事500万円の投資判断

→ 現在の手元資金:1,200万円

→ 投資後の手元資金:700万円

→ 3ヶ月分の運転資金は確保できている?

→ 判断:「700万円残るなら、資金繰りは大丈夫。投資しよう」

**【確認3】投資回収は何年か?(回収期間の確認)**

「この投資は、何年で回収できるか?」を確認します。

例:POSシステム導入200万円の投資判断

→ 期待効果:在庫管理の効率化で年間60万円のコスト削減

→ 投資回収:200万円÷60万円=約3.3年

→ 判断:「3年で回収できるなら、投資しよう」

S社長は、この3つの数字さえ確認すれば、難しい財務指標を知らなくても、的確な判断ができることに気づきました。

結果:3年で年商1.5億円→2.5億円に成長

S社長がこの「3つの数字で確認するルール」を実践した結果、驚くべき変化が起きました。

以前は、判断を先延ばしにしていたため、競合に先を越されることが多かったS社長。

でも、「3つの数字」で確認するようになってから、判断のスピードが劇的に上がりました。

新店舗の出店、システム導入、人材採用──全ての判断を、数字で裏付けを取り、危険性を確認してから実行しました。

その結果、3年で年商が1.5億円→2.5億円に成長。利益率も3%改善しました。

S社長は言います。

「難しい指標のことは、今でも分かりません。でも、判断に必要な数字は3つだけ。『お金は残るか』『手元のお金は大丈夫か』『投資回収は何年か』。この3つを確認すれば、自信を持って判断できるようになりました」

「数字が苦手でも、この3つの確認さえすれば、経営判断の質は確実に上がります」

価値を読む力を磨く3ステップ──数字の裏付けから始める

では、あなたも数字が苦手なまま、意思決定の質を高めるには、どうすればいいのでしょうか。

以下の3ステップを実践してください。

ステップ1:判断の前に、必ず「3つの数字」で裏付けを取る

経営判断をする前に、必ず以下の3つの数字を確認してください。

**① お金は残るか?(キャッシュフローの確認)**

「この投資をした場合、毎月いくらお金が残るか?」

計算方法:月間収入 – 月間支出 = 残るお金

**② 手元のお金は大丈夫か?(資金繰りの確認)**

「この投資をした後、手元に十分なお金が残るか?」

確認方法:投資後の手元資金 ≧ 3ヶ月分の運転資金

**③ 投資回収は何年か?(回収期間の確認)**

「この投資は、何年で回収できるか?」

計算方法:投資額 ÷ 年間効果 = 回収年数

この3つの数字を確認することで、感覚だけの判断から脱却できます。

実践方法:

- 判断する前に、A4用紙1枚に「3つの数字」を書き出す

- 経理担当者に「この3つの数字を教えてください」と依頼する

- 分からなければ、顧問税理士に相談する

ステップ2:財務の「危険信号」を3つ覚える

次に、財務の危険性を確認するために、以下の3つの「危険信号」を覚えてください。

**危険信号1:手元資金が3ヶ月分の運転資金を下回る**

手元資金(現預金)が、3ヶ月分の運転資金(月間支出×3)を下回ると、資金繰りが厳しくなります。

例:月間支出が500万円の会社

→ 3ヶ月分の運転資金:1,500万円

→ 手元資金が1,500万円を下回ったら、危険信号

**危険信号2:借入金の返済額が月間利益を上回る**

借入金の返済額が、月間利益を上回ると、返済のために新たな借入が必要になり、借金が膨らみます。

例:月間利益50万円、借入金返済額80万円

→ 毎月30万円の赤字

→ 危険信号

**危険信号3:売掛金の回収が遅れている**

売掛金の回収が遅れると、キャッシュフローが悪化します。

例:売掛金の回収サイトが通常30日

→ 特定の顧客だけ60日、90日と遅れている

→ 危険信号

この3つの危険信号さえ覚えておけば、致命的なミスを避けられます。

実践方法:

- 月に1回、経理担当者に「3つの危険信号に該当していないか」を確認する

- 該当している場合は、すぐに対策を取る

ステップ3:数字の向こう側にある「ストーリー」を読む

最後のステップは、数字の向こう側にある「ストーリー」を読むことです。

数字は、過去の結果です。でも、その数字の向こう側には、「なぜその数字になったのか」というストーリーがあります。

**【例:売上が前年比10%減った】**

数字だけ見れば:「売上が減った。まずい」

ストーリーを読む:「なぜ売上が減ったのか?」

→ 既存顧客A社からの注文が50%減っている

→ 理由を聞いたら、「競合他社が値下げをした」と判明

→ 対策:「では、うちは価格ではなく、納期の早さで勝負しよう」

このように、数字の向こう側にあるストーリーを読むことで、的確な対策が見えてきます。

でも、ストーリーを読む前提として、**必ず数字で裏付けを取ることが必要**です。

数字なしで「なんとなくこうだろう」と推測するのは危険です。必ず、数字で確認してから、ストーリーを読んでください。

実践方法:

- 数字が変動したら、必ず「なぜ?」と問う

- 現場の担当者に聞く(営業担当者、製造担当者)

- 顧客に直接聞く

ストーリーテリングで描く:数字の苦手意識を克服したR社長の1年間

ここで、数字の苦手意識を克服し、意思決定の質を劇的に高めたR社長(45歳、建設業)の1年間をご紹介します。

【1ヶ月目】数字で裏付けを取ることの重要性に気づく

R社長は、数字が大の苦手でした。

ある日、「新しい重機を買いたい」という現場責任者からの要望がありました。

以前のR社長なら、「高いから、やめよう」と感覚で判断していました。

でも、私のアドバイスで、「3つの数字」で確認することにしました。

① お金は残るか?

→ 重機導入で作業効率2倍。月間売上50万円増、コスト10万円減。つまり月間60万円の効果。

② 手元のお金は大丈夫か?

→ 重機価格800万円。リース利用で月間15万円の支払い。手元資金2,000万円あるので大丈夫。

③ 投資回収は何年か?

→ 月間60万円の効果で、年間720万円。800万円÷720万円=約1.1年。

この数字を見て、R社長は判断しました。「これは買うべきだ」

結果、重機導入後、作業効率が劇的に向上し、3ヶ月で効果が出始めました。

R社長は実感しました。「数字で裏付けを取れば、自信を持って判断できる」

【6ヶ月目】危険信号に気づき、リスクを回避

R社長は、「3つの危険信号」を毎月確認するようになりました。

ある月、危険信号1に該当していることに気づきました。

「手元資金が3ヶ月分の運転資金を下回っている」

原因は、大型案件の売掛金回収が3ヶ月後になっていたためです。

R社長は、すぐに対策を取りました。

「顧客に交渉して、前金で30%をもらう」「銀行に短期融資を依頼する」

この対策により、資金繰りの危機を回避できました。

R社長は実感しました。「危険信号を知っていれば、致命的なミスを避けられる」

【1年後】意思決定の質が劇的に向上、年商1.2倍達成

R社長が「3つの数字」と「3つの危険信号」を実践して1年後。

R社長の意思決定の質は劇的に向上しました。

重機導入、人材採用、新規事業参入──全ての判断を、数字で裏付けを取り、危険性を確認してから実行しました。

その結果、年商が1.2倍に成長。利益率も5%改善しました。

R社長は言います。

「数字は今でも苦手です。ROEもROAも覚えていません。でも、『3つの数字』と『3つの危険信号』さえ確認すれば、自信を持って判断できるようになりました」

「数字が苦手でも、経営判断はできます。大切なのは、難しい指標を覚えることではなく、判断の前に数字で裏付けを取り、危険性を確認することです」

成功する経営者の5つの共通点──数字が苦手でも結果を出す人たち

私が30年以上、経営支援をしてきて気づいたこと──それは、**数字が苦手でも優れた経営判断をしている社長には、5つの共通点がある**ということです。

共通点1:判断の前に、必ず数字で裏付けを取る

成功する経営者は、感覚だけで判断しません。必ず、数字で裏付けを取ります。

「なんとなく良さそう」ではなく、「数字で見ると、こういう効果がある」と確認してから判断します。

共通点2:財務の危険性を常に確認している

成功する経営者は、投資判断の前に、必ず「財務の危険性」を確認します。

「手元のお金は大丈夫か?」「資金繰りは回るか?」──この確認を怠りません。

共通点3:難しい指標は覚えない。必要な数字だけ見る

成功する経営者は、難しい財務指標を全部覚えようとしません。

代わりに、「判断に必要な数字だけを見る」ことに集中します。

共通点4:数字の向こう側にある「ストーリー」を読む

成功する経営者は、数字を見ただけで終わりません。

必ず、「なぜその数字になったのか?」とストーリーを読みます。

でも、その前提として、**必ず数字で裏付けを取ること**を忘れません。

共通点5:分からないことは、専門家に聞く

成功する経営者は、全てを自分で理解しようとしません。

分からないことは、経理担当者、顧問税理士、財務コンサルタントに聞きます。

「聞くことは恥ではない。知らないまま判断することの方が、よっぽど危険だ」──この考え方を持っています。

今日から始める5つの実践方法

では、今日からあなたも数字が苦手なまま、意思決定の質を高めるには、どうすればいいのでしょうか。以下の5つを実践してください。

実践1:判断する前に、必ず「3つの数字」を書き出す

経営判断をする前に、A4用紙1枚に以下の3つの数字を書き出してください。

- ① お金は残るか?(キャッシュフロー)

- ② 手元のお金は大丈夫か?(資金繰り)

- ③ 投資回収は何年か?(回収期間)

この3つを書き出すだけで、感覚だけの判断から脱却できます。

実践2:月に1回、「3つの危険信号」を確認する

月に1回、経理担当者に以下の3つを確認してください。

- ① 手元資金は3ヶ月分の運転資金を上回っているか?

- ② 借入金の返済額は月間利益を下回っているか?

- ③ 売掛金の回収は遅れていないか?

この3つを確認することで、致命的なミスを避けられます。

実践3:数字が変動したら、必ず「なぜ?」と問う

売上、利益、現預金──数字が変動したら、必ず「なぜ?」と問いかけてください。

でも、推測だけで終わらせず、**必ず数字で裏付けを取ってから**、対策を考えてください。

実践4:分からないことは、すぐに聞く

数字や財務で分からないことがあったら、すぐに経理担当者や顧問税理士に聞いてください。

「聞くことは恥ではない。知らないまま判断することの方が危険だ」──この考え方を持ってください。

実践5:難しい指標は、後回しでOK

ROE、ROA、流動比率……こうした難しい指標は、今すぐ覚える必要はありません。

まずは、「3つの数字」と「3つの危険信号」を押さえることに集中してください。

難しい指標は、経営が軌道に乗ってから、少しずつ学べば大丈夫です。

まとめ:数字が苦手でも、裏付けと確認さえすれば優れた判断ができる

ここまで読んでいただき、ありがとうございます。

最後に、もう一度お伝えします。

**数字が苦手でも、意思決定の質を高めることはできます。**

でも、それは「数字を勉強しなくてもいい」という意味ではありません。

**判断の前に、必ず数字で裏付けを取り、財務の危険性を確認すること──これだけは絶対に必要です。**

難しい財務指標を全部覚える必要はありません。でも、「3つの数字」と「3つの危険信号」は必ず確認してください。

最初に登場したT氏は、私の支援を受けてから、考え方を変えました。

「ROEやROAは、今でも分かりません。でも、判断に必要な数字は3つだけ。『お金は残るか』『手元のお金は大丈夫か』『投資回収は何年か』。この3つを確認してから判断するようになりました」

「そして、財務の危険信号も毎月確認するようになりました。この習慣で、致命的なミスを避けられるようになりました」

1年後、T氏の会社は年商が3.5億円に成長。判断のスピードも上がり、競合に先を越されることが減りました。

T氏は言います。

「数字は今でも苦手です。でも、数字で裏付けを取り、危険性を確認することの大切さは、痛いほど分かりました」

「数字が苦手でも、この2つさえ押さえれば、自信を持って判断できるようになります」

あなたも、今日から始めてください。

判断の前に、必ず「3つの数字」で裏付けを取ることを。

月に1回、「3つの危険信号」を確認することを。

その一歩が、あなたの会社の未来を変えます。

経営判断の不安をなくすための実践的なノウハウを、

「財リンガル経営ジャーナル」にて毎週お届けしています。

- ✔ 数字を見るのが怖くなくなる思考法

- ✔ 成長の”勝ち筋”の見つけ方

- ✔ 投資・採用の判断で迷わなくなる視点

- ✔ 未来の数字で、確信を持って決断する方法

数字が苦手な方でも読みやすく、

“経営の不安が静かに消えていく”メルマガです。

未来を見て判断したい方は、ぜひご登録ください。